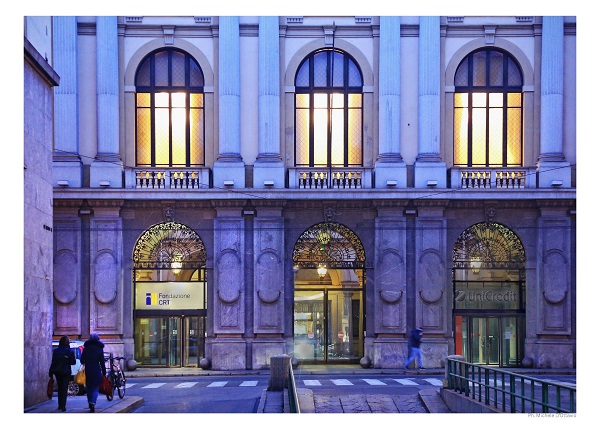

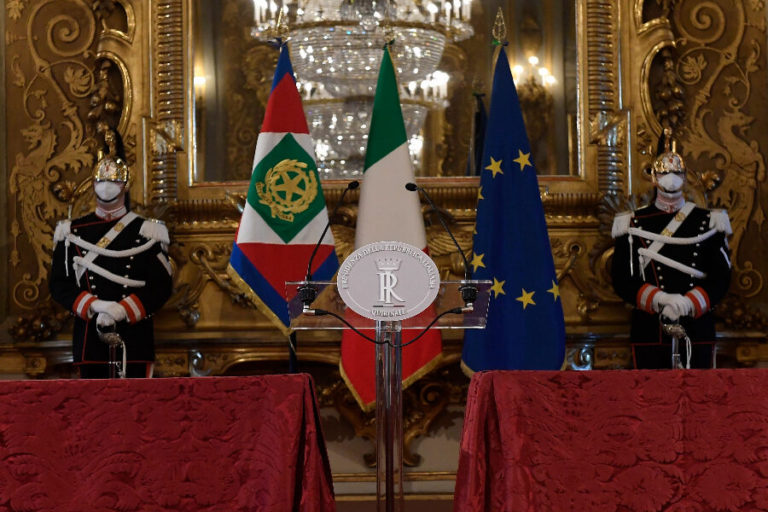

La crescita della ricchezza in capo alle famiglie italiane ha rallentato il passo e questo fa emergere ancor più che nel passato la rilevanza di una consulenza professionale per proteggere e valorizzare i patrimoni. E’ uno dei messaggi emersi nel secondo della 20esima edizione del Forum Aipb (Associazione Italiana Private Banking), intitolata “Il Private Banking per la crescita”. Un appuntamento che ha visto confrontarsi a Milano, presso Palazzo Mezzanotte (sede della Borsa Italiana) i rappresentati dell’industria finanziaria nella sua articolazione più ampia composta dai rappresentanti del private banking e dell’asset management, nonché avvocati e wealth planner internazionali, specialisti in operazioni societarie straordinarie e di m&a.

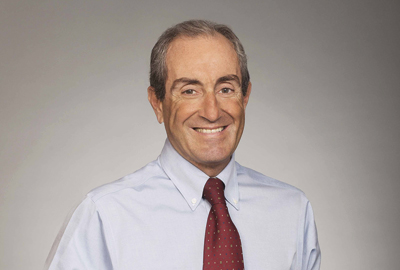

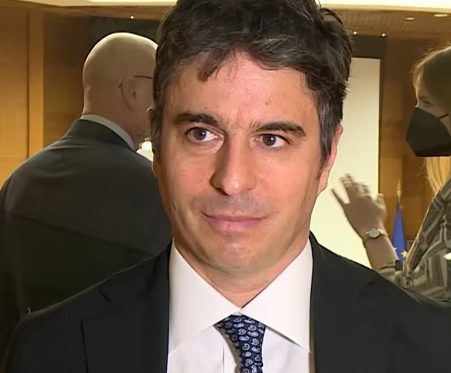

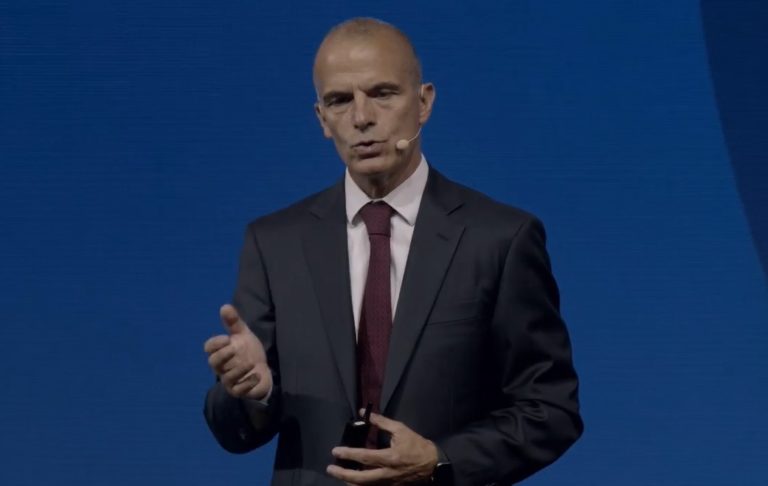

“A distanza di vent’anni dalla nascita dell’Associazione, abbiamo deciso di dedicare questo importante momento di confronto annuale ad un tema che riteniamo cruciale per il futuro del nostro Paese e delle tante imprese familiari che hanno saputo creare ed esportare il Made in Italy, generando una ricchezza privata tra le più diffuse e significative al mondo. Una ricchezza tramandata nel tempo dalle famiglie, tanto da essere oggi una risorsa preziosa per la crescita economica del Paese”, ha sottolineato il presidente di Aipb, Andrea Ragaini. “Grazie a un modello di servizio che ha conquistato nel tempo la fiducia dei clienti – la soddisfazione verso il servizio private nel 2024 è al suo massimo storico – il private banking può guidare gli investitori verso scelte più consapevoli e supportare gli imprenditori nelle loro strategie di crescita, stimolando una nuova fase di sviluppo e benessere per il nostro Paese”.

l valore di questa ricchezza finanziaria è quasi triplicato dal 1996 al 2023, passando da 1.975 miliardi di euro a 5.692 miliardi nel. Questa ricchezza non solo va preservata, ma deve essere valorizzata e fatta crescere, considerando che il tasso di risparmio è in costante diminuzione. I flussi di risparmio si sono dimezzati negli ultimi dieci anni e lo stock di ricchezza ha registrato una crescita esclusivamente nominale, senza incrementi reali. In dettaglio, il tasso di risparmio delle famiglie è progressivamente diminuito, passando dal 28% negli anni Ottanta all’8,4% nel 2024, un livello che, secondo le previsioni, rimarrà invariato nel prossimo triennio. Questo calo, tuttavia, non si è tradotto in un aumento significativo dei consumi né in un impulso alla crescita economica.

“La crescente aspettativa di vita, unita al crescente gap pensionistico previsto per i prossimi anni, richiede un ripensamento delle strategie di allocazione della ricchezza che deve servire una vita sempre più lunga e sempre più attiva”, ha proseguito Ragaini.

I leader del private banking individuano tre principali ambiti di ottimizzazione per stimolare la crescita della ricchezza delle famiglie, con percentuali simili di consenso: la riduzione della quota di liquidità (91%), una maggiore diversificazione degli investimenti (92%) e l’estensione dell’orizzonte temporale (88%). Le famiglie assistite dal private banking vantano già una diversificazione dei portafogli nettamente superiore rispetto alle altre famiglie italiane. La liquidità incide solo per il 12% del portafoglio, contro il 50% delle altre famiglie, mentre gli investimenti in azioni raggiungono il 29%, rispetto a un modesto 10% degli altri. Tuttavia, la presenza nei private markets rimane marginale. Per l’industria del Private Banking, una priorità chiave è aumentare gli investimenti in azioni e nei mercati privati nei prossimi mesi, così da cogliere opportunità non disponibili nei mercati quotati.

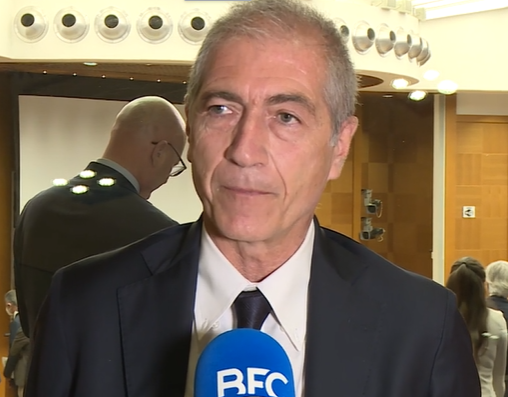

“Considerata l’importanza del cliente imprenditore, Aipb ha istituito un Osservatorio sulle Pmi per analizzare comportamenti, scelte organizzative e strategiche, al fine di individuare le migliori modalità di supporto per garantirne continuità e crescita”, ha ricordato il segretario generale, Antonella Massari. “Dall’analisi sono emersi ambiti prioritari su cui concentrare l’attenzione tra cui la governance, le fonti di finanziamento e il passaggio generazionale. Il confronto tra consulente e imprenditore può soffermarsi sull’analisi dei rischi e opportunità che emergono nella vita di un’azienda, individuando strumenti e competenze utili nei momenti di discontinuità e crescita”.